flowchart TD

A[Prime PPV] --> B{Accord interessement ?}

B -- Oui --> C[Plafond = 6000]

C --> F

B -- Non --> E[Plafond = 3000]

E --> F{Date >= 1er janvier 2024 ?}

F -- Oui : Prime pérenne --> I

F -- Non --> G{Choix global de l'entreprise\n pour la prime pérenne ?}

I[Exoneration partielle sous plafond]

H[Exoneration totale sous plafond]

G -- Non : Prime temporaire --> H

G -- Oui : Prime pérenne --> I

I --> K[CSG]

K --> L[CRDS]

L --> N[Impôt sur le revenu]

N --> M[Forfait social]

M --> Z[PPV intégrée au RFR]

H --> Z

Primes de partage de la valeur (PPV) et de pouvoir d’achat (PEPA)

Dernière date de mise à jour complète du document : 15 juillet 2022.

Mise à jour partielle le 19 sept. 2022

Comment lire ce document ?

Ce document est un support de travail du service LexImpact, rendu public. Il n’a pas pour objectif d’expliquer de façon exhaustive le fonctionnement d’un dispositif.

Les mémos regroupent la connaissance acquise par le service sur un dispositif lors de la conception et de la mise à jour des simulateurs. Cette connaissance concerne notamment :

- les ressources et références ;

- les agrégats ;

- le fonctionnement des dispositifs.

Fonctionnement des dispositifs

La prime exceptionnelle de pouvoir d’achat (PEPA), dite prime Macron

Instaurée en 2019, elle permettait à l’employeur de verser au salarié une prime exonérée de tout prélèvement fiscal et social. Ce dispositif a été reconduit en 2020, puis en 2021 et s’est éteint au 31 mars 2022.

Voici son mécanisme, dans les grandes lignes, tel qu’il était en vigueur sur la dernière période du 1er juin 2021 au 31 mars 2022, suite à la loi de finances rectificative pour 2021 :

- La PEPA ne peut être versée qu’aux salariés gagnant moins de trois fois le montant annuel du SMIC ;

- Le montant de la prime est déterminé par l’employeur et peut concerner tous les salariés liés à l’entreprise par un contrat de travail ;

- Le montant de la prime faisant l’objet d’une exonération est plafonné à 1000 euros. Si l’entreprise a mis en place un accord d’intéressement ou si son effectif est de moins de 50 salariés, ce plafond est doublé à 2000 euros.

- L’exonération touche directement le salarié : la prime étant exonérée d’impôt sur le revenu, de toutes taxes, cotisations et contributions, y compris CSG et de CRDS.

- La prime n’est pas comptabilisée dans le revenu fiscal de référence : RFR.

- L’exonération touche également l’employeur car la prime n’est pas soumises aux cotisations et taxes employeur.

Les primes de partage de la valeur (PPV et PEPV)

La lOI n° 2022-1158 du 16 août 2022 portant mesures d’urgence pour la protection du pouvoir d’achat (1) est définitivement adoptée le 16 août 2022 et crée les dispositifs de la PPV et de la PEPV. ⚠️ Les dispositifs entrent finalement en vigueur rétroactivement à partir du 01 juillet 2022.

La prime de partage de la valeur et la prime exceptionnelle de partage de la valeur sont proposées à l’Article 1er du Projet de loi nº 19 portant mesures d’urgence pour la protection du pouvoir d’achat. Ce projet de loi est en discussion actuellement à l’Assemblée nationale, après un passage en commission des finances, les débats ont commencéd à partir du 18 juillet 2022 dans l’hémicycle.

Le Conseil d’État a rendu son avis le 4 juillet 2022.

Ces deux primes sont présentées par le Gouvernement comme faisant suite à la PEPA qui a pris fin le 31 mars 2022. Il s’agit en effet de deux dispositifs permettant d’exonérer le versement d’une prime de tout ou partie des charges fiscales et sociales. Jusqu’au 31 décembre 2022, l’employeur peut choisir l’une ou l’autre des deux primes de partage de la valeur. À partir du 1er janvier 2024, la prime exceptionnelle de partage de la valeur s’éteind définitivement, reste le dispositif pérène de la prime de partage de la valeur. Si le projet de loi est voté, les dispositifs débuteront le 1er août 2022.

La prime exceptionnelle de partage de la valeur (PEPV) jusqu’au 31 décembre 2023 :

- La PEPV ne peut être versée qu’aux salariés gagnant moins de trois fois le montant annuel du SMIC ;

- Le montant de la prime est déterminé par l’employeur et peut concerner tous les salariés liés à l’entreprise par un contrat de travail ;

- Le montant de la prime faisant l’objet d’une exonération est plafonné à 3000 euros. Si l’entreprise a mis en place un accord d’intéressement ou sous certaines exceptions*, ce plafond est doublé à 6000 euros ;

- L’exonération touche directement le salarié : la prime étant exonérée d’impôt sur le revenu, de cotisations salariales, de CSG et de CRDS ;

- La prime est comptabilisée dans le RFR.

- L’exonération touche également l’employeur car la prime n’est pas soumise aux cotisations et taxes employeur.

La prime de partage de la valeur (PPV) :

- La PPV peut être versée à tous les salariés, il n’y a plus de plafond de salaire ;

- Le montant de la prime est déterminé par l’employeur et peut concerner tous les salariés liés à l’entreprise par un contrat de travail ;

- Le montant de la prime faisant l’objet d’une exonération est plafonné à 3000 euros. Si l’entreprise a mis en place un accord d’intéressement ou sous certaines exceptions*, ce plafond est doublé à 6000 euros ;

- La prime est exonérée de cotisations salariales, mais reste soumise à l’impôt sur le revenu, la CSG et la CRDS ;

- La prime est comptabilisée dans le RFR.

- La prime n’est pas soumise aux cotisations employeur, par contre elle est soumise au forfait social. De 20% du montant de la prime, les entreprises de moins de 250 salariés en sont exonéré.

* Le plafond d’exonération passe à 6000 euros en cas d’accord d’intéressement mais aussi pour les organismes d’intérêt général, ou bien pour les primes versées aux travailleurs handicapés par un établissement ou un service d’aide par le travail.

Schéma des mécanismes des primes de partage de la valeur

Quelles différences entre la PEPA, la PEPV et la PPV ?

| PEPA version PLFR 2021 |

PEPV | PPV | |

|---|---|---|---|

| Date de début | Version étudiée : 01 juin 2021 Dispositif entré en vigueur en 2019 |

01 juillet 2022 | 01 juillet 2022 |

| Date de fin | ⌛️ 31 mars 2022 | ⏳ 31 décembre 2023 | Dispositif pérenne |

| La prime est-elle exceptionnelle ? | ☑️ renouvelé 3 fois |

☑️ |

/ |

| Tous les salariés sont-ils concernés ? | Salaires <= 3 SMIC | // idem PEPA | ☑️ Tous |

| Plafonds de l’exonération | < 1000 € < 2000 € si conditions |

< 3000 € < 6000 € si conditions |

// idem PEPV |

| Quelles sont les conditions pour bénéficier du 2ème plafond d’exonération ? |

- effectif <50 salariés - accord d’intéressement |

- accord d’intéressement - statut d’organisme d’intérêt général - délivrance de la prime par un établissement ou service d’aide par le travail à des travailleurs handicapés |

// idem PEPV |

| Dispositifs exonérés | |||

| Impôt sur le revenu | ✅ | ✅ | ❌ |

| Cotisations salariales* | ✅ | ✅ | ✅ |

| CSG | ✅ | ✅ | ❌ |

| CRDS | ✅ | ✅ | ❌ |

| Pris en compte dans le Revenu Fiscal de Référence | ❌ | ✅ | ✅ |

| Cotisations employeur | ✅ | ✅ | ✅ |

| Forfait social | ✅ | ✅ | ❌ |

Quels salariés ont reçu une prime PEPA en 2020 ?

Nous avons étudié la façon dont la PEPA a été versée en 2020 dans ce mémo.

PPV : Évolution du revenu disponible par rapport à une prime classique

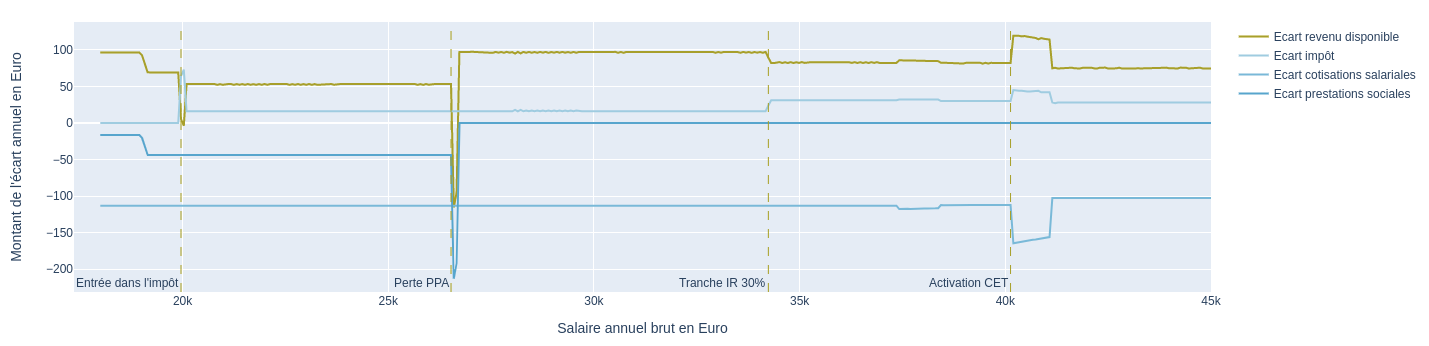

Le graphique ci-dessous montre le montant des écarts entre le versement d’une prime classique et une prime de partage de la valeur pour deux personnes qui perçoivent le même salaire brut et 1 000 € de prime sur l’année.

Ils sont célibataires sans enfant, avec le même salaire depuis 2 ans et travaillant dans une entreprise de 250 salariés. La prime PPV est de type pérenne, c’est-à-dire sans exonération d’impôt sur le revenu, sans CSG ni CRDS.

Nous faisons varier le salaire brut pour observer l’impact du type de prime sur le revenu disponible :

Comment lire ce schéma ? Les courbes affichées sont une comparaison entre les deux cas types (celui avec la PPV et celui avec la prime classique). La courbe en jaune représente l’écart de revenu disponible, les courbes en bleues apportent du détail sur les écarts d’impôts, de cotisations et de prestations, ce qui permet de comprendre la courbe jaune. L’échelle des ordonnées vous indique le décalage en euros par rapport à la prime classique. Si la courbe était une ligne horizontale au niveau 0, cela signifierait qu’il n’y a pas de différence entre la PPV et la prime classique. Cette courbe permet donc d’observer la différence et les effets de seuils (très visibles car illustrés par une chute ou une montée brutale et courte de la courbe).

Lecture : Cette représentation permet de voir les effets de seuils de la PPV qui en font varier l’intérêt pour le salarié:

- L’entrée dans l’impôt est plus précoce car le salaire imposable est plus important. Cela réduit à 0 l’avantage de la PPV aux alentours de 19 895 € brut annuel.

- La PPV entraine même une perte de revenu d’une centaine d’euros pour un salarié qui a un revenu proche du seuil de fin de versement de la prime d’activité (PPA) qui est de 22 620 de salaire net. Ceci aux alentours de 26 660 €. Par exemple, pour un salaire annuel brut de 26 593 € le versement de la PPV fait perdre 113€ de pouvoir d’achat par rapport à une prime classique.

- L’entrée dans la deuxième tranche d’imposition sur le revenu aux alentours de 34 200€, introduit une réduction de l’avantage de 15€.

- Entre 40 000€ et 41 000€ de salaire annuel, le salarié a au contraire un gain d’une centaine d’euros car l’exonération de cotisations sociales retarde l’application de la CET (Contribution d’Equilibre Technique). Ce gain est par exemple de 119€ pour un salaire brut de 40 195€. En effet, l’effet de seuil intervient à 41 136€, ce qui correspond justement au plafond de la sécurité sociale (PSS).

Nous ne tenons pas compte ici de tous les dispositifs. Les APL en sont par exemple absentes. Hors elles induisent également un effet de seuil important qui fera perdre les APL au bénéficiaire de la PPV plus tôt qu’au bénéficaire d’une prime classique.

Règles de calcul

Le calcul expliqué par les institutions :

- PEPA :

- Le ministère du travail, de l’insertion et du plein emploi consacre une page de son site ;

- Le site service-public explique le dispostif ;

- Le bulletin officiel de la Sécurité sociale boss.gouv.fr a délivré le 19 août 2021 une instruction relative aux conditions d’exonération de la prime exceptionnelle.

Publications

- PEPA :

- PPV :

- Le Gouvernement a publié le 6 juillet 2022, son étude d’impact du Projet de loi : Accès direct au chapitre concernant la prime de partage de la valeur ;

- Le Conseil d’État a adopté en séances du 30 juin et du 4 juillet 2022 son avis sur un projet de loi portant mesures d’urgence pour la protection du pouvoir d’achat ;

- La commission des affaires sociales de l’Assemblée nationale a rendu son rapport sur le Projet de loi n°19 le 13 juillet 2022. Ce dernier propose notamment une chronologie et une analyse des différents dispositifs de primes exceptionnelle de pouvoir d’achat jusqu’a ;

- L’Assemblée nationale publie les dernières informations concernant le Projet de loi dans le dossier législatif.

Références législatives

- PEPA : L’article 4 de la LOI n° 2021-953 du 19 juillet 2021 de finances rectificative pour 2021 détaille le dispositif de la PEPA tel qu’il était en vigueur à partir du 01 juin 2021 et ce jusqu’à son arrêt le 31 mars 2022.

- PPV : LOI n° 2022-1158 du 16 août 2022 portant mesures d’urgence pour la protection du pouvoir d’achat.