Dernière date de mise à jour complète du document : Juillet 2024.

Comment lire ce document ?

Ce document est un support de travail du service LexImpact, rendu public. Il n’a pas pour objectif d’expliquer de façon exhaustive le fonctionnement d’un dispositif.

Les mémos regroupent la connaissance acquise par le service sur un dispositif lors de la conception et de la mise à jour des simulateurs. Cette connaissance concerne notamment :

- les ressources et références ;

- les agrégats ;

- le fonctionnement des dispositifs.

Chiffres clefs

Les statistiques ci-dessous sont issues :

En 2022, 281 milliards d’euros de cotisations ont été versées à la Sécurité sociale

En 2022, la somme des recettes de cotisations de la Sécurité sociale est de 281,08 milliards d’euros, soit une augmentation de 5,8 % par rapport à 2021.

En septembre 2023, la direction des comptes de la Sécurité sociale prévoit que la masse de cotisations brutes sera de 306,48 milliards d’euros en 2024.

Note : Les cotisations des régimes de base ne représentent pas la totalité des cotisations sociales prélevées. En effet, d’autres cotisations sont dues, telles que celles finançant les régimes de retraite complémentaire ou l’assurance chômage.

[→ Source : Rapport à la Commission des comptes de la Sécurité sociale de septembre 2023, p 45.]

Autres actifs : comprend les actifs des grandes entreprises relevant de régimes spéciaux (les industries électriques et gazières, la SNCF et la RATP) cotisant au régime général pour le risque famille et de petits régimes (des marins et des mineurs), des assurés volontaires, des rachats de cotisation, etc.

Recettes de cotisations sociales des régimes de base par branche de la Sécurité sociale

[→ Sources : Tableau 5 de l’Annexe 3 au PLFSS, p.19, Graphique 3 de l’Annexe 3 au PLFSS, p.30]

Comment lire ces graphiques ? Les recettes de cotisations sociales nettes correspondent au montant des cotisations sociales après déduction des allègements généraux. Elles sont attribuées aux différentes branches de la Sécurité sociale. Les cotisations et contributions sociales ne représentent qu’une partie des recettes des branches de la Sécurité sociale, composées également d’autres produits tels que des impôts, taxes, contributions, transferts…

Par exemple : Sur le premier graphique, on distingue que la prévision de recettes de cotisations sociales après déduction de l’allègement est de 88 milliards d’euros pour la branche maladie. Tel qu’illustré sur le second graphique, ce montant représente 36,26% du total des différentes recettes qui sont attribuées à la branche maladie.

*Branche AT-MP : Branche accidents du travail et maladies professionnelles

Cotisations sociales

Cette partie n’est pas exhaustive. Elle regroupe les informations qui ont été utiles à la cellule LexImpact pour mettre en place la partie budgétaire de certaines cotisations et allègements dans le simulateur socio-fiscal.

Cotisations : part salariale

Cotisation retraite du régime général CNAV

La cotisation retraite du régime général CNAV concerne les salariés du privé et les contractuels de la fonction publique.

Les taux de cotisations sont les suivants :

- Cotisation vieillesse plafonnée : 6,90 % pour la partie du salaire en dessous du plafond de la Sécurité sociale (montant mensuel en janvier 2024 : 3 864 €) ;

[➡︎ Voir sur le simulateur | Cotis. plafonnée]

- Cotisation vieillesse déplafonnée : 0,40 % du salaire.

[➡︎ Voir sur le simulateur | Cotis. déplafonnée]

Cotisation retraite complémentaire Agirc-Arrco

La cotisation de retraite complémentaire Agirc-Arrco concerne les salariés du privé.

Les taux de cotisations sont les suivants :

- Tranche 1 : 3,15 % pour la partie du salaire en dessous du plafond de la Sécurité sociale (montant mensuel en janvier 2024 : 3 864 €) ;

- Tranche 2 : 8,64 % pour la partie du salaire comprise entre 1 et 8 plafonds de la Sécurité sociale.

[➡︎ Voir sur le simulateur | Cotis. Agirc-Arco]

Contribution d’Equilibre Général (CEG)

La CEG concerne les salariés du privé. Elle permet de compenser les charges résultant des départs à la retraite avant 67 ans.

Les taux de cotisations sont les suivants :

- Tranche A : 0,86 % pour la partie du salaire en dessous du plafond de la Sécurité sociale (montant mensuel en janvier 2024 : 3 864 €) ;

- Tranche B : 1,08 % pour la partie du salaire comprise entre 1 et 8 plafonds de la Sécurité sociale.

[➡︎ Voir sur le simulateur | CEG]

Contribution d’Equilibre Technique (CET)

La CET s’applique à tous les salariés du privé dont le salaire est supérieur au plafond de la Sécurité sociale.

Les taux de cotisations sont les suivants :

- 0,14 % pour la partie du salaire comprise entre 1 et 8 plafonds de la Sécurité sociale.

[➡︎ Voir sur le simulateur | CET]

Cotisation APEC (pour les cadres)

La cotisation APEC s’applique à tous les salariés cadres du privé.

Les taux de cotisations sont les suivants :

- 0,024 % jusqu’à 4 plafonds de la Sécurité sociale.

[➡︎ Voir sur le simulateur | APEC]

Cotisations : part employeur

Cotisation maladie, maternité, invalidité, décès

Cette cotisation concerne :

- Les salariés du privé (cadres et non cadres) ;

- Les contractuels de la fonction publique ;

- Les 3 catégories de fonction publique :

- fonction publique d’Etat ;

- fonction publique territoriale et hospitalière ;

- fonction publique militaire.

Les taux de cotisations sont les suivants :

- Salariés du privé et contractuels de la fonction publique :

- 13,00 % sur tout le salaire ;

- Allègement de 6 points de pourcentage en dessous de 2,5 Smic (soit un taux de cotisation de 7,00 %), uniquement pour les salariés du privé.

- Fonction publique d’Etat et militaire :

- 9,70 % sur l’ensemble de la rémunération.

- Fonction publique territoriale et hospitalière :

- 8,88 % sur l’ensemble de la rémunération.

[➡︎ Voir sur le simulateur | Cotis. maladie, maternité, invalidité, décès]

Cotisation retraite du régime général (CNAV)

La cotisation retraite du régime général CNAV concerne les salariés du privé et les contractuels de la fonction publique.

Les taux de cotisations sont les suivants :

- Assurance vieillesse plafonnée : 8,55 % pour la partie du salaire en dessous du plafond de la Sécurité sociale (dont le montant mensuel en janvier 2024 est 3 864 €) ;

[➡︎ Voir sur le simulateur | Cotis. plafonnée]

- Assurance vieillesse déplafonnée : 2,02 % du salaire.

[➡︎ Voir sur le simulateur | Cotis. déplafonnée]

Cotisation allocations familiales

La cotisation relative aux allocations familiales concerne les salariés du privé.

Les taux de cotisations sont les suivants :

- 5,25 % sur tout le salaire ;

- Allègement de 1,8 point de pourcentage en dessous de 3,5 Smic (soit un taux de cotisation de 3,45 %), uniquement pour les salariés du privé.

[➡︎ Voir sur le simulateur | Cotis. famille]

Cotisation Accident du Travail et Maladie Professionnelle (AT-MP)

Le taux de la cotisation AT-MP est déterminé annuellement par la Carsat (Caisse d’assurance retraite et de la santé au travail).

Il varie en fonction des paramètres suivants :

- Activité de l’entreprise ;

- Taille de l’établissement ;

- Fréquence et gravité des sinistres.

Le taux de la part mutualisée de la cotisation AT-MP (sur laquelle peut s’imputer la réduction générale de cotisations patronales) est fixé à 0,46 % au 1er janvier 2024.

[➡︎ Voir sur le simulateur | Cotis. AT-MP]

Contribution Solidarité Autonomie (CSA)

La contribution solidarité autonomie (CSA) est uniquement à la charge de l’employeur. Elle est affectée à la Caisse nationale de solidarité pour l’autonomie (CNSA) et permet de financer des actions en faveur de l’autonomie des personnes âgées ou handicapées.

Les taux de cotisations sont les suivants :

- 0,30 % sur tout le salaire.

[➡︎ Voir sur le simulateur | CSA]

Cotisation retraite complémentaire Agirc-Arrco

La cotisation de retraite complémentaire Agirc-Arrco concerne les salariés du privé.

Les taux de cotisations sont les suivants :

- 4,72 % pour la partie du salaire en dessous du plafond de la Sécurité sociale (dont le montant mensuel en janvier 2024 est 3 864 €) ;

- 12,95 % pour la partie du salaire comprise entre 1 et 8 plafonds de la Sécurité sociale.

[➡︎ Voir sur le simulateur | Cotis. Agirc-Arrco]

Contribution d’Equilibre Général (CEG)

La CEG concerne les salariés du privé. La CEG permet de compenser les charges résultant des départs à la retraite avant 67 ans.

Les taux de cotisations sont les suivants :

- Tranche A : 1,29 % pour la partie du salaire en dessous du plafond de la Sécurité sociale (dont le montant mensuel en janvier 2024 est 3 864 €) ;

- Tranche B : 1,62 % pour la partie du salaire comprise entre 1 et 8 plafonds de la Sécurité sociale.

[➡︎ Voir sur le simulateur | CEG]

Contribution d’Equilibre Technique (CET)

La CET s’applique à tous les salariés du privé dont le salaire est supérieur au plafond de la Sécurité sociale.

Les taux de cotisations sont les suivants :

- 0,21 % pour la partie du salaire comprise entre 1 et 8 plafonds de la Sécurité sociale.

[➡︎ Voir sur le simulateur | CET]

Cotisations de régime de la garantie des salaires (AGS)

Les taux de cotisations sont les suivants :

- 0,20 % jusqu’à 4 plafonds de la Sécurité sociale.

[➡︎ Voir sur le simulateur | AGS]

Contribution au fonds national d’aide au logement (Fnal)

La base de calcul et le taux de cette contribution varient en fonction de l’effectif de l’entreprise.

Les taux de cotisations sont les suivants :

- Entreprises de moins de 50 salariés : 0,10 % pour la partie du salaire en dessous du plafond de la Sécurité sociale (montant mensuel en janvier 2024 : 3 864 €) ;

- Entreprises de 50 salariés et plus : 0,50 % du salaire.

[➡︎ Voir sur le simulateur | Fnal]

Cotisation APEC (pour les cadres)

La cotisation APEC s’applique à tous les salariés cadres du privé.

Les taux de cotisations sont les suivants :

- 0,036 % jusqu’à 4 plafonds de la Sécurité sociale.

[➡︎ Voir sur le simulateur | Cotis. APEC]

Allègements généraux

Les allègements généraux de cotisations et contributions sociales correspondent aux dispositifs d’allègement du coût du travail de droit commun, applicables sauf exceptions à l’ensemble des employeurs de droits privés. Ils comprennent deux types de dispositifs :

- La réduction générale dégressive des cotisations et contributions sociales, qui permet une suppression de l’ensemble des cotisations et contributions de droit commun au niveau du SMIC et dont le niveau décroît en fonction du salaire pour devenir nulle pour une rémunération annuelle égale à 1,6 fois le SMIC ;

[➡︎ Voir sur le simulateur | Réduction générale]

- Les réductions proportionnelles des cotisations d’assurance maladie et d’allocations familiales, qui permettent une diminution de respectivement 6 et 1,8 points des cotisations pour les rémunérations annuelles inférieures, respectivement, à 2,5 et à 3,5 fois le SMIC.

[➡︎ Voir sur le simulateur | Allègement cotisation maladie]

[➡︎ Voir sur le simulateur | Allègement cotisation d’allocations familiales]

Pour en savoir plus, cette rubrique du bulletion officiel de la Sécurité sociale (BOSS) décrit précisémment les mécanismes, le champ et les modalités d’application.

[→ Source : Article D241-7 du Code de la Sécurité sociale, Article L241-2-1 du Code de la Sécurité sociale, Article L241-6-1 du Code de la Sécurité sociale]

Comment lire ce graphique ? La courbe en pointillés noirs représente le montant des cotisations employeur avant allègement ; la courbe en pointillé rouge représente le montant final des cotisations employeur après application des allègements généraux. En aplat de couleurs figurent les 3 types d’allègements. On voit nettement sur le graphique que tous les allègements généraux disparaissent à compter de 3,5 SMIC de salaire brut.

Réduction générale pour les bas salaires

Les employeurs des salariés du secteur privé bénéficient d’un allègement de cotisations pour leur salariés qui ont un salaire inférieur à 1,6 SMIC.

Cotisations concernées

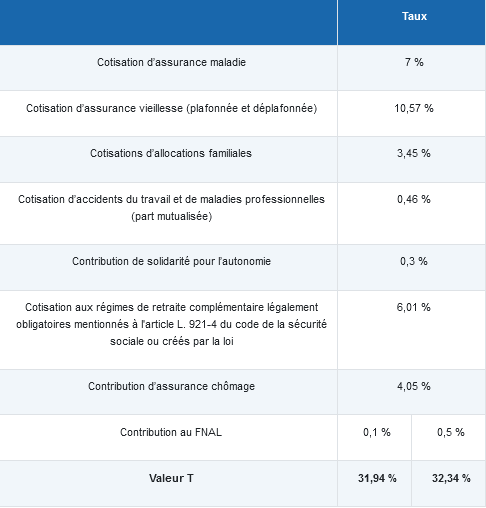

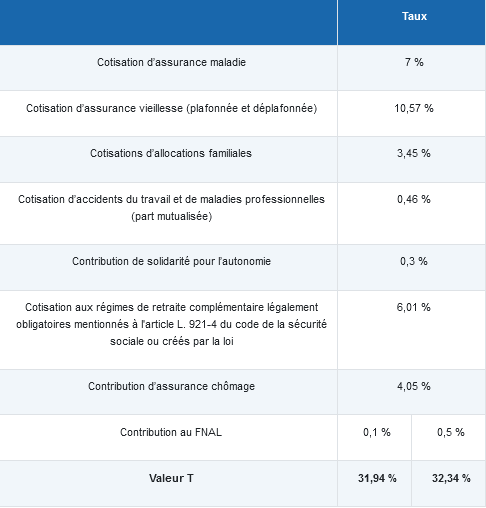

Les cotisations concernées par la réduction générale sont :

- les cotisations d’assurance maladie, maternité, invalidité, décès (après allègement général sur les cotisations maladie)

- les cotisations d’assurance vieillesse plafonnées et déplafonnées

- les cotisations d’allocations familiales (après allègement général sur les cotisations familiales)

- les cotisations accidents du travail et maladies professionnelles (dans la limite de la part mutualisée)

- la contribution de solidarité pour l’autonomie (CSA)

- la contribution au fonds national d’aide au logement (FNAL)

- les cotisations dues aux régimes de retraite complémentaire conventionnels légalement obligatoires mentionnés à l’article L. 921-4 du code de la sécurité sociale ou créés par la loi

- les contributions d’assurance chômage.

[➡︎ Voir sur le simulateur | Réduction générale]

[→ Source : Bulletin Officiel de la Sécurité sociale (BOSS) - Allègements généraux]

Graphique : cotisations et allègements